これから家を買う方が無視できないのが住宅ローン金利です。2023年7月の金融政策決定会合において日銀が長期金利の上限0.5%超を容認したことで、金利上昇圧力が高まっており住宅ローン金利はさらに上昇する可能性があるとの報道もあります。

ただ、住宅購入時は住宅ローンだけでなく、物件の善し悪しや資産価値、場合によってはリフォームも同時に検討しなければならないため、安易に不動産会社がお勧めする住宅ローンを選択しがちです。

今回は住宅ローンを吟味する時間がない場合はとりあえず「固定金利」を選択した方が良い理由をご説明いたします。

■上がっているのは固定金利だけだから変動金利で大丈夫は危険

2023年初めにも今後の金融政策に対する懸念から、住宅ローン金利が急上昇したタイミングがありました。

1%上がったら、2%上がったら……と、金利上昇リスクを訴える記事なども良く見られました。

ただ、長期プライムレートに連動する固定金利が上がっているだけで、短期プライムレートに連動する変動金利は依然として低い水準を保っています。

このことから、あまり心配しなくても安い変動金利で良いのではないか?という意見が見られます。

きちんとリスクを判断した上で選択されるのであれば良いのですが、安易に変動金利を選択するのはお勧めできません。

記事タイトルにあるように、しっかり検討する時間が取れない場合は、とりあえず固定金利を選択するのがお勧めです。

■いつ金利が上がるかわからないが、これ以上下がる余地がない状態

既に諸外国は政策金利を上げる対策を講じていて、日本はまだ低金利政策を維持する方針ですが、報道されるように日本の経済の状態は決して楽観できる状態ではなく、金利を上げざるを得ないという意見もよく聞かれます。

いつ上がるのか、いつ政府が方針転換するのかはわかりませんが、はっきり言えるのは金利がこれ以上下がることは期待できないということです。

日銀の政策で実現できた前代未聞の低金利は金利の底とも言え、これ以上下がる余地がありません。

金利の上昇リスクを殊更アピールする訳ではないのですが、アメリカの住宅ローン金利は7%~8%と言われ、日本における変動金利と固定金利との差が霞むくらいの水準になっています。

■金利が高い時は変動金利、金利が低い時は固定金利がセオリー

日本でもバブル期は住宅ローンの金利が8%を超える時期がありました。

住宅ローンの金利が高い時は、これから金利が下がることを期待して、変動金利を選択するのが良いと言われます。

また、金利の負担が大きいため、積極的に繰り上げ返済するのが良いとされます。

逆に金利が低い時はこれから金利が上昇することに備えて固定金利を選択するのが良いとされます。

固定金利は借りた時の金利が最後まで続くので、毎月の返済額が増えることはありません。

(繰り上げ返済で減ることはあります)住宅ローンの返済は家計に占める割合が高く、返済額の変動は生活柄の影響が大きいです。

金融機関や商品にも寄りますが、現在の固定金利と変動金利の差は1%程度です。先ほど例に挙げたアメリカほどではないせよ、今から1%上がるだけでトントンですし、仮に2%、3%と上がっていくと、目も当てられません。

そもそも1%未満の金利を前提に組み立てた資金計画では、金利が2%~3%程度上昇するだけで家計に深刻なダメージとなります。

目先の金利差に捉われず、返済額が変わらないという安心の価値が非常に高まっているということに目を向けてください。

■金利がより低い時が家の買い時です

家の買い時はいつですか?と質問される方も多いです。

投資と同じで結果論でしかないので、「金利がより低い時が家の買い時です」が最適な回答ではないかと思います。

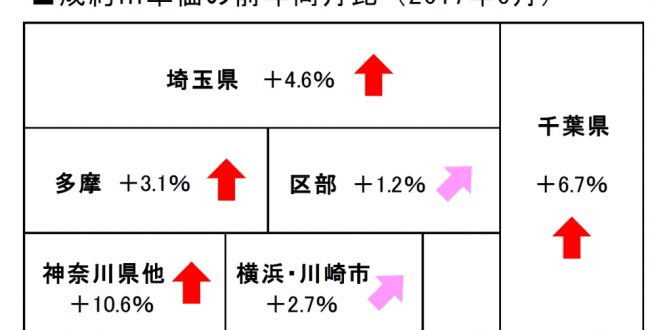

物件価格の上昇も気になるところですが、金利の変動もかなりのインパクトです。

金利の動向を予測することは困難なので、一番良いタイミングを狙うことは不可能です。10年前にテスラの買っておけばよかったとか、10年前に金を買っておけばよかったというのと同じですね。

過去を振り返ってみると、フラット35の最低金利は2016年8月の0.90%です。

当時もこんな金利はあり得ないから、固定金利がお勧めですよ!としきりに話したものですが、それでも変動金利を選択する方が多かったのを覚えています。

潮目が変わったのは2022年1月です。そこからじわりじわりと上昇しています。

こういった状況から、住宅購入予算に余裕のある方はじっくり検討する余地がありますが、住宅購入予算に余裕のない方は早めの決断が迫られるかもしれません。

また、結果的に変動金利を選択するにしても、固定金利での返済シミュレーションも行い、固定金利であっても余裕のある返済計画になっているかどうかを確認することは大切です。

金利が少し上昇したくらいで購入予算が足りなくなるカツカツの資金計画では、今後のちょっとしたことで家計が破綻しかねません。

不安定な経済状況下では「より安全側の選択」が重要です。

■事前準備しておかないと住宅ローンは選べません

住宅ローンを吟味し、リスクも十分に検討できれば、自由に住宅ローンが選択できるか、というと実はそうではありません。

多くの場合は取引スケジュールに合わないため、不動産会社が進める商品を選択せざるを得ない状況が考えられます。

一般に不動産売買契約ではローン特約を設定します。万が一住宅ローンの審査に落ちて、住宅ローンが組めなくなった場合、不動産売買契約を白紙撤回する特約です。

売主側としては引き渡しまで無期限にローン特約が存在していては困るので、ローン特約には期日が設けられます。

また、取引によっては契約後○日以内にローンの申し込みを行う、といった文言を追加する場合もあります。

不動産会社が取り扱う金融機関を利用する場合は、不動産売買契約後、担当する不動産会社が住宅ローンの手続きを進めてくれます。

ほとんどの場合が契約日にローン申し込み、必要書類の関係で遅れるにしても売買契約から数日以内に申し込みを行います。

不動産会社が進める金融機関以外を選ぶ場合は、ローンの手続きは自分で行わなくてはなりません。

特に変動金利の中でも更に金利が安いとされるネット系金融機関の場合は、申込者本人でないと手続きが行えません。

先ほどのご説明のように、不動産売買契約の段階で諸々の期日が決まってしまうので、不動産会社としては、買主が万が一にも困った状態にならないよう、手続きをコントロールできる金融機関を選んでもらいたいのです。

ご自身で金融機関を選択したい場合は、物件探しの段階で金融機関を選択しておくことが大切です。

ローン特約があるため、売主はローンの事前審査が通った方でないと、取引を進めてくれません。つまり事前審査を行っていないと気に入った物件が見つかっても具体的な購入手続きを行うことができません。

また、どの金融機関の住宅ローンを利用するつもりであるかについて、予め不動産会社にも伝えておく必要があります。普通の不動産会社であれば、いついつまでにこういう手続きをしてください、とアドバイスをしてくれます。

不動産売買契約を締結したらその日に申込書類を出す勢いですぐに手続きを開始します。

不動産会社が進める金融機関が気に入らないから自分でも探してみたいと、不動産売買契約後に動き始めるのは手遅れです。

また、リフォーム費用を住宅ローンに組み込みたい場合は更にややこしくなります。住宅ローン申し込みの時点で少なくともリフォームの見積書を提出しなければならないため、それまでにリフォーム内容を決めなければならないからです。

不動産売買契約後は思ったよりも早くスケジュールが進行していきますので、早めの準備が必要ということを覚えておいてください。

■選択肢は限られます。冷静に判断しましょう。

長くなりましたのでまとめます。

現在時点で固定金利が良いか、変動金利が良いかは、下記の判断となります。

<変動金利を選ぶ理由>

・金利はこれからも下がる、もしくは現状を維持する

・多少は上がるかもしれないが現在の変動金利と固定金利との差以上には上がらない

・金利が3%~4%になっても問題なく支払える

<固定金利を選ぶ理由>

・10年~20年で見た場合、金利は今より上昇すると判断する

・毎月の返済額が変わらない安心を重視する

・金利が3%~4%になったら家計が破綻する

どれくらいのリスクなのかは金額によるので、変動金利・固定金利の現在の金利でのシミュレーションだけでなく、2%になった場合、3%になった場合と、金利が上がったことを想定して、それでも何とかなるという確証が得られないまま、安易に変動金利を選択するのはお勧めできません。

不動産会社は金融機関の窓口ではないのですが、仕事柄住宅ローンに詳しいスタッフが多いです。中にはファイナンシャルプランナーを取得している方もいらっしゃいます。

ネットの情報だけだと偏った判断になりがちなので、不動産会社にも住宅ローンについてきちんと相談することをお勧めいたします。