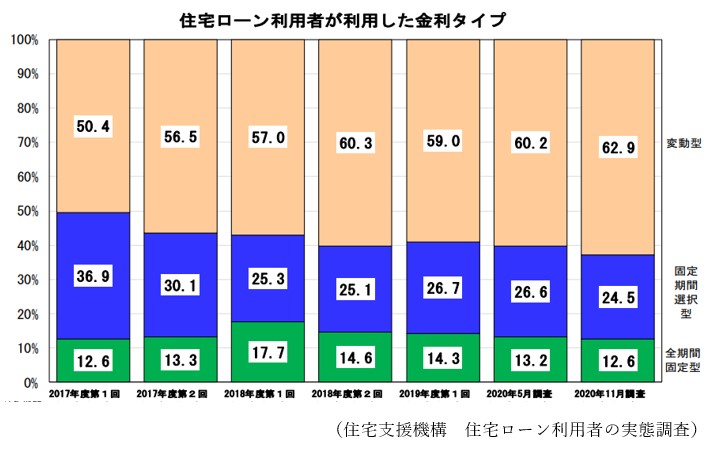

昨今の住宅ローン、低金利に慣れ親しんだ環境が変動金利に対する抵抗感を少なくしています。

住宅金融支援機構の住宅ローン実態調査(住宅ローン利用者調査)によると、利用した金利タイプの内、「変動金利」を利用した割合は、62.9%、「5年以下の短期固定金利」を利用した割合は全体の4.8%という状況です。

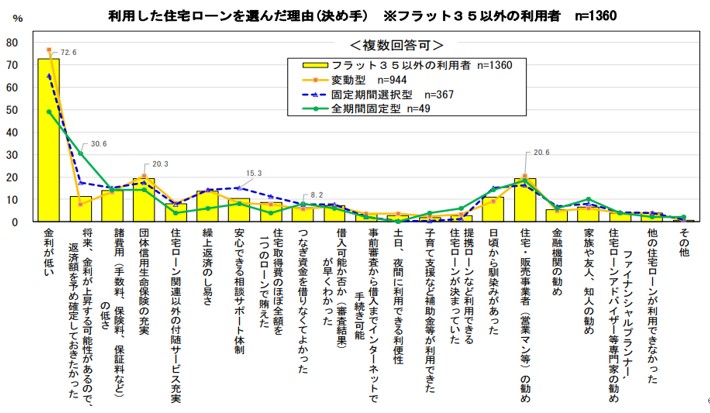

さらに、融資を受けた住宅ローンを選んだ理由をみると、「金利が低い」を理由にした割合がなんと72.6%次いで、

「住宅・販売業者(営業マン等)の勧め」を理由にした割合が、20.6%となっています。

これら消費者が選ぶ低い金利の住宅ローンは、ネット検索をすれば誰もが簡単に探すこと出来ます。

ローンを選ぶ時はついつい金利だけに目が行きやすいですが、昨今では、金利の違いもさることながら、団体信用生命保険の充実度で選らばれる方の割合(20.3%)も多く、金利のみでローンを選ぶ方は減ってきています。

金利上昇だけがローンのリスクではない

住宅ローン利用予定者の希望する金利タイプでは、検討段階では全期間固定金利が概ね3割程度おり、実際に全期間固定金利の「フラット35」を選んだ理由のトップは、「今後の金利上昇に備えて予め将来にわたる返済額を確定しておきたかった」となっております。将来の金利上昇に予め備えたいという心理が見受けられます。

しかし、住宅ローンを組む場合、金利上昇以外の家計リスクも無視できません。運よく金利が上昇しなかったとしても、

お子様の成長による教育費の増加、不景気の加速によりボーナスの減少、思いがけない出費、親の介護による出費、

生活環境の変化や将来に対するリスクは誰もが気になるところです。

ですので、住宅ローンを明一杯組んでしまうと余裕がなくなってしまうので、借入金額も考慮しながら購入を検討する必要があります。

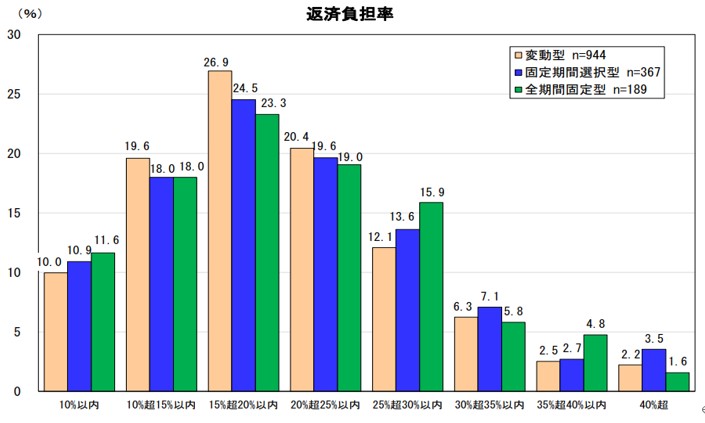

下記図は、年収に対する住宅ローンの年間返済額が何パーセントぐらい占めるのか(返済負担率)を示しています。

約半数弱の方が15%~25%に収まっています。あなたがローンを組もうとしている額で計算すると返済負担率は何%ぐらいでしょうか。

シミュレーションしてみてください。出来れば、25%以内、多くても30%以内に抑えたいものです。

さらに、住宅ローン減税の利用や、住宅取得資金としての贈与等、税制は現在および将来において、金利以上に家計に影響します。

「いくら借り入れするのか?」「住宅名義の持ち分はどうするのか?」「贈与・相続対策は?」等税対策も考慮する必要があるため、気になったら担当の不動産エージェントに 専門性の高いものは税理士に予め相談してみましょう。

以上、不動産エージェント中田でした。